LIVESTAR Inc. All Rights Reserved

LIVESTAR Inc. All Rights Reserved

近年では、フリマアプリを活用して不要なものを売ったり、暗号資産を運用したりするなど、副業で収入を得ている方が増えています。

副業を行う上で、確定申告のやり方を把握する必要があります。

そこで本記事では、副業の確定申告のやり方をはじめ、いくらから確定申告をすべきか、しないとどうなるのかなどを解説します。

また勤めている会社に副業がバレたくない方に向けて、会社にバレない確定申告のやり方も紹介するので、ぜひ参考にしてください。

私達LIVESTARは、累計15,000名以上のライバーのマネジメントを行ってきた、エイベックス・グループ傘下のライバー事務所です。

LIVESTARの所属ライバーになってみたい!という方は、以下のボタンから友達登録の後、応募をお願いいたします!

目次

確定申告とは、1年間に得た所得に対して税金を算出し、納めるべき税額を申告する手続きを指します。

確定申告の対象期間は、1月1日〜12月31日です。対象所得は、総収入から経費を引いた分となります。申告期間は、翌年の2月16日~3月15日の間であり、期間を過ぎてしまうとペナルティを受ける恐れがあります。

また翌年の2月16日〜3月15日の間に申告だけではなく、納税も済ませなくてはいけません。ただし、税金を支払い過ぎた場合、払い過ぎた分が戻ってくる還付申告となります。還付申告は、翌年1月1日から申告ができ、申告可能な年から5年以内まで受付を行っています。

会社に勤めている方の場合、年末調整を行ったことがあるのではないでしょうか。しかし本職とは別に副業で収入を得た場合、自身で確定申告を行う必要があります。

ここでは、副業で得た収入の確定申告のやり方を紹介します。

確定申告の白色申告は、基本的に優遇措置がない申告方法です。節税対策に効果的ではありませんが、記帳による収支内訳書を提出すれば良いので、複雑な書類を準備する必要がありません。

白色申告のやり方は、以下の通りです。

1.記帳作業を行う

2.決算作業を行う

3.書類を作成する

4.添付書類を準備する

記帳作業は、売り上げや経費、入出金の取引年月日などを記録する作業です。頻繁に入出金のやり取りを行っている場合は、毎日1日の終わりに記帳作業を行う癖をつけておくと良いでしょう。取引先の情報も忘れずに記録しておくのも大切です。

決算作業は、棚卸表の作成や減価償却費の計算などの作業を指します。12月31日時点での在庫確認や、1年分の減価償却費の計算を行うので、基本的に年末に行う作業です。

決算作業で作成した棚卸表や固定資産台帳などは、申告対象年の翌年3月16日から5年間保存する必要があります。

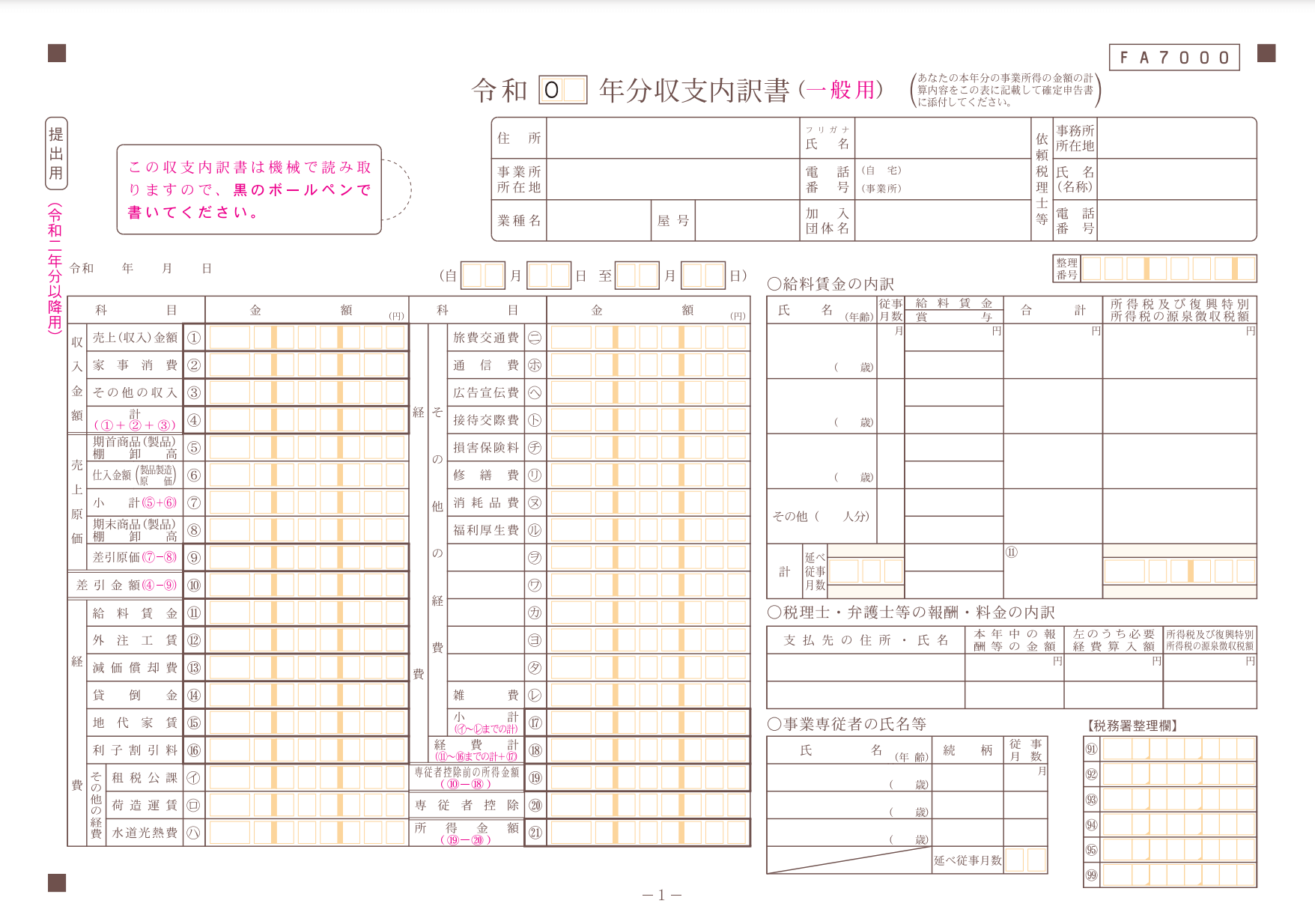

白色申告の書類を作成するときは、収支内訳書と確定申告書の2つが必要です。収支内訳書には、給料賃金の内訳、税理士や弁護士などの報酬、事業専従者の氏名、売上金額の明細、仕入金額の明細、減価償却費の計算、地代家賃の内訳、利子割引料の内訳などを記入します。ただし、利子割引料は、金融機関を除くものなので把握しておきましょう。

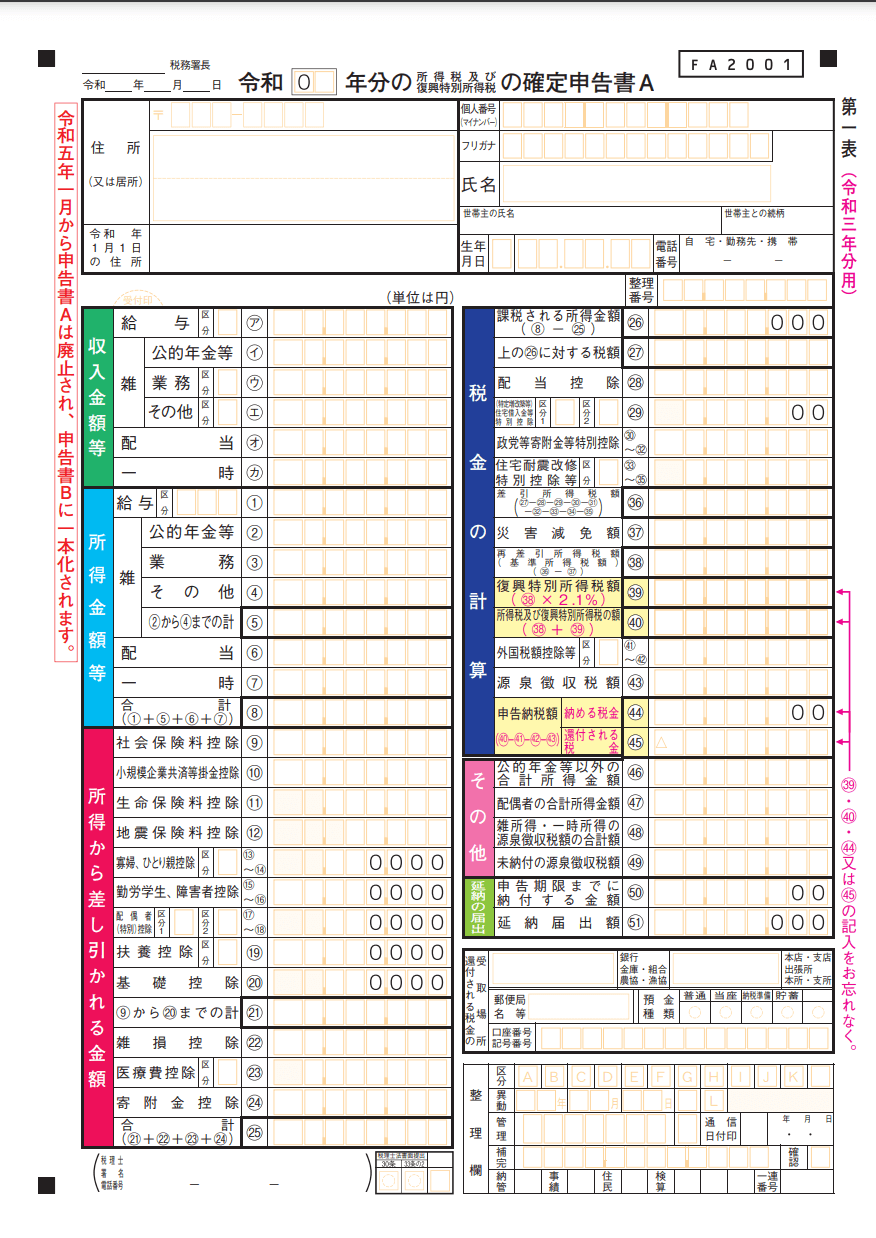

2022年11月時点の確定申告書は、申告書Aと申告書Bの2種類に分かれていますが、令和5年1月から申告書Aが廃止され申告書Bのみとなります。確定申告書には、住所や氏名などの個人情報、1年間の収入合計額、必要経費などを差し引いた所得金額、1年に支払った社会保険料や生命保険料、課税対象となる所得金額、配偶者の所得金額などを記入します。

引用元:国税庁「申告書A【令和3年分用】(PDF/727KB)」

また申告書を提出する時点で納税額を支払えない場合は、延納の届出への記入を行う必要があります。還付申告の場合は、戻ってくる税金を受け取る金融機関の口座情報も記入しましょう。

最後に本人確認書類や控除証明書などの、添付書類を準備する必要があります。本人確認書類は、マイナンバーカードの有無によって異なります。

マイナンバーカードを持っている場合は、マイナンバーカードの裏表の写しを添付しましょう。マイナンバーカードを持っていない場合は、通知カードまたはマイナンバー記載の住民票の映しのいずれか、運転免許証・公的医療保険の被保険者証・パスポート・身体障害者手帳のいずれかが必要です。

確定申告の青色申告は、白色申告とは異なり複式簿記の帳簿が必須な申告方法です。白色申告よりも手間がかかりますが、最大65万円の青色申告特別控除が受けられるので、節税対策に適しています。

青色申告では、以下の書類を準備する必要があります。

・青色申告決算書

・確定申告書(第一表と第二表)

・添付資料

確定申告書は白色申告でも必要ですが、青色申告では青色申告決算書が必須です。青色申告決算書では、4ページに渡って情報を記入する必要があります。

引用元:国税庁「収支内訳書(一般用)【令和2年分以降用】(PDF/1,240KB)」

1ページ目は損益計算書であり、各勘定科目の最終残高などを記入します。2ページ目と3ページ目は損益計算書の内訳であり、各月ごとの売上高や仕入高、給与賃金、青色専従者給与、貸倒引当金、青色申告特別控除額、減価償却費、割着器量の内訳、地代家賃の内訳、税理士や弁護士の報酬などを記入する箇所です。

最後の4ページ目は貸借対照表であり、1ページ目の損益計算書と同じように各勘定科目の最終残高などを記入します。

また、確定申告書を作成する際、源泉徴収票が必要です。取引先から送付された支払調書や所得控除関係の資料など、収入を証明するものはすべて残しておくほうが無難でしょう。

白色申告や青色申告をする方は、以下のダウンロード先から書類を準備できます。

国税庁:確定申告書等の様式・手引き等(令和3年分の所得税及び復興特別所得税の確定申告分)

確定申告を行う方法には、書面でのやり方の他にe-Taxで手続きを行う方法があります。e-Taxでは、インターネットを通して所得税や消費税、贈与税、印紙税、酒税などの申告をしたり、法定調書を提出したりなどの書く手続きができます。

わざわざ税務署まで足を運ぶ必要がなく、書類を印刷したり手書きで記入したりする手間が省けます。そのためe-Taxは、自宅や事務所から税務署まで遠い方や、忙しくてなかなか行けない方におすすめです。

こちらからe-Taxでの確定申告の手続きができます。

副業で収入を得た場合、いくらから確定申告をするべきと疑問に思っている方もいるでしょう。Web検索すると、「年20万円以下は確定申告が不要」だと記載されている記事が多数あります。

果たして、本当に年20万円以上は確定申告をしなくても良いのか、ここでは所得税と住民税に分けて必要なのかを解説します。

所得税の場合は、1年間の所得が20万円以下であれば確定申告をする必要がありません。ただし、確定申告を行ってはいけないわけではないので、来年度から20万円以上の所得を得る見込みがある場合は、20万円以下でも確定申告を行い流れを把握しておくのもおすすめです。

しかし、以下の場合は20万円以下でも確定申告を行う必要があります。

・副業以外で年収が2,000万円以上

・医療費控除や住宅ローン控除などを受ける

そもそも年収が2,000万円以上ある方は、会社で年末調整を行わずに、自身で確定申告を行わなくてはいけません。そのため副業で得た所得の金額に関わらず、確定申告を行う必要があります。

また医療費控除や住民ローン控除などの控除を受けたい場合にも、副業の所得金額に関わらず確定申告を行わなくてはいけません。控除申請などを行うことで、節税効果が得られ払い過ぎた税金が戻ってくるケースがあります。

住民税の申告の場合は、1年間の所得が20万円以下でも確定申告を行う必要があります。税務署で行う確定申告は、所得税を納める際に必要な手続きです。

所得税の確定申告を行わない場合は、各自治体に自ら申告手続きを行う必要があります。20万円以下でも税務署に確定申告を行うと、税務署から各自治体に情報が行き渡るシステムとなっているので、各自治体への申告が不要です。

そのため住民税の申告の手間を省きたい際には、所得20万円以下でも確定申告をすると良いでしょう。

所得が20万円以上の場合、確定申告をしないとどうなるのか、どのようなペナルティを受けるのか、気になる方もいるでしょう。

ここでは、所得税と住民税の確定申告をしないとどうなるのか解説します。

所得税の確定申告を怠ると、無申告や期限後申告によるペナルティが生じます。

無申告の場合、納税額の15%〜20%を罰金として支払う必要があります。納税額50万円までは15%、50万円を超える部分は20%が適用されます。税務署による調査の前に自主申告をすれば、課税割合が5%に軽減されるケースがあります。

さらに納付期限内に税金が払われなければ、7.3%~14.6%の延滞税がかかります。

また虚偽の申告をすると、不正をしたことによる重加算税が課せられるので注意しましょう。重加算税の割合は35%〜40%と、通常の無申告加算税や延滞税よりも高いです。無申告や納税期限が過ぎている場合は、無申告加算税と延滞税に重加算税が加わってしまいます。

悪質な不正だと認識された場合は、懲役または罰金などの刑事罰を受ける恐れがあります。最高刑を受けるときは、10年以上の懲役または1,000万円以下の罰金が課せられます。

また、災害などで確定申告ができない事情がある場合には、期限延長申請書の提出による期限延長も可能です。

住民税が生じるのにも関わらず、確定申告をしなければ、後々延滞税が加算されることとなります。

納税期限の翌日から1か月の延滞税は、年7.3%が適用されます。それ以降の延滞税は、納付期限の翌日から納付した日までの日数に応じて年14.6%が適用されるので、延滞期間が伸びるほど納税額が増えてしまいます。

副業の確定申告は、場合によっては会社にばれる可能性があります。副業を許可している会社もあれば、副業厳禁の会社もあるので、中には副業をしているのをばれずに確定申告を済ませたい方もいるでしょう。

ここでは、副業の確定申告を会社にバレない方法やバレてしまう原因などを紹介します。

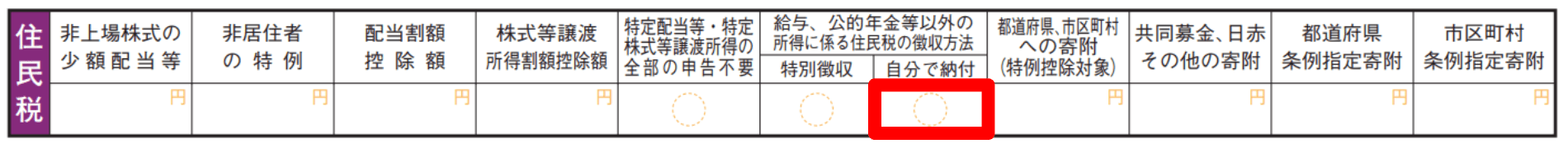

会社に副業をしていることをバレなくない方は、まず自分で確定申告をして納付まで自身で手続きを行いましょう。自分で税金を納付するには、以下のように確定申告書の欄で「自分で納付」に◯をつける必要があります。

自分で納付にチェックを入れておくと、自宅または事務所に通知が届くので、会社に納める納税額が知られるケースを避けられるでしょう。

ただし、年末調整のように給料から天引きされるわけではなく、直接自治体やコンビニなどに支払いに行かなくてはいけません。稀に支払い忘れが生じるケースがあるので、支払い期限を忘れたり請求書をなくしたりしないように注意しましょう。

副業にアルバイトをしている方は、アルバイト先で源泉徴収されるケースがほとんどでしょう。時給や日給などの時間労働は、給与所得に該当するので、原則特別徴収しか選べません。そのため、会社にばれる可能性が高いです。

アルバイトで副業している方で、どうしても会社にバレたくない場合は、役所に住民税を普通徴収にしてもらえないか相談すると良いでしょう。また可能であれば、アルバイト先に自営業扱いにしてもらい、雑収入として申告できるようにお願いしてみるのもおすすめです。

ここで注意しなければいけない点が、給料を手渡しで受け取っても給与支払報告書により、役所から会社へと副業をしているとばれる恐れがあります。

住民税は、均等割と所得割の2つがあります。均等割の納税額は、通常5,000円です。内訳は、市町村民税が3,500円、都道府県民税が1,500円となっています。

所得割の納税額は、一律10%です。均等割と所得割ともに、自治体によって異なる可能性があります。

たとえば副業で得た課税対象所得が100万円の場合、100万円×0.1(所得割)+5,000円(均等割)=105,000円が納税額です。

住民税を納める際、普通徴収と特別徴収の2種類があります。徴収方法によって、副業が会社にばれる可能性があるので、各徴収方法の特徴や違いを知っておくと良いでしょう。

ここでは、普通徴収と特別徴収の違いを紹介します。

普通徴収とは、自分で各自治体に住民税を納税する方法です。基本的に、個人自営業主やフリーランスの方が対象となっています。納税時期は、6月・8月・10月・1月の年4回です。

会社にバレたくない方は、普通徴収で納められないか自治体に相談すると良いでしょう。ただし普通徴収の場合は、自分の足で納税しに行かなくてはいけないので、納税期限日を忘れてしまうケースがあります。

もし期限を過ぎてしまうと、延滞税が加わるなどペナルティが生じるので注意しましょう。

特別徴収とは、会社が納税者に代わり住民税を納めてくれる方法です。給与を受け取っている方に適用される徴収方法であり、普通徴収のように自分で納税しに行く必要がありません。

また特別徴収で納める際、1年分を4回に分けて納税する普通徴収に対し、1年分を12回に分けて納税できます。一度に払う納税金額を抑えられるメリットがあります。

ただし、納税のし忘れを防げる徴収方法ですが、会社に副業がバレたくない方にはおすすめできません。副業でアルバイトをしている場合は特別徴収で納税するケースがほとんどなので、普通徴収ができる副業を選ぶのも一つの手です。

副業の確定申告をする際には、経費を算出して収入から差し引くと、課税対象所得を減らし節税効果が得られます。ただし、どのようなものを経費にできるのかわからない方もいるでしょう。

ここでは、副業の確定申告で経費にできる項目をいくつか紹介します。

副業でパソコンを使用している場合、確定申告の対象期間内に購入したパソコンなどを機器を経費として算出が可能です。パソコンなどの機器は、高額なものが多いので、機器一つ分で十分な節税効果が得られる可能性があります。

また、パソコン以外に以下のような機器も経費の例として挙げられます。

・スマホ

・タブレット

・Wi-Fiルーター

・プリンター

・カメラ など

Wi-Fiの月額料金も経費に含められるので、副業に通信環境が必要としている場合には月額料金などにも注目してみましょう。

副業で収入を得る際、移動にかかった交通費も経費に含められます。

たとえば、副業でカメラマンをしている方であれば、電車の賃金やガソリン代などの交通費がかかってしまいます。その場合、確定申告をするときに、経費として算出すれば課税対象所得を減らすことが可能です。

ただし交通費を経費に含める場合は、金額の詳細の部分まで申告する必要があります。そのため、電車やバスの運賃などは領収書を受け取る、ガソリン代は給油した際にもらったレシートを残しておく、などの習慣をつけておきましょう。

副業を行う上で、事務所や店舗などの家賃を支払っている場合は、経費として算出すると節税効果が得られます。

また自宅兼事務所として利用している方は、事業で利用している比率分のみを計算して経費として算出できます。少しでも節税効果を得たい場合には、家事按分を行って少しでも経費を増やすことがポイントです。

副業の確定申告を行うときの注意点を知らずに申請しようとすると、損をしてしまう恐れがあります。

ここでは、副業の確定申告に関する注意点を2つ紹介します。注意点を踏まえた上で、確定申告の準備をすると良いでしょう。

確定申告をする際に経費を計上する場合、経費の金額が収入を上回ると、赤字になってしまいます。赤字になっても問題ない方であれば良いですが、この先融資を受ける際の信用が落ちる恐れがあります。

そのためこの先ローンを組む予定がある方は、収入を経費が上回らないようにするのが大切です。闇雲に経費を計上する前に、赤字になっても構わないのか、目標所得金額があるのか、などを確認しておきましょう。

確定申告で経費を申告する際に、正しい金額を記入するためにレシートや領収書が必要です。

基本的に申告した経費を証明するために、レシートや領収書を税務署に提出する必要はありません。しかし税務署の調査により、レシートや領収書の提出を依頼してくるケースもあります。その場合に備えて、計上した経費に関するレシートや領収書は、確定申告の書類を提出した後も保存しておきましょう。

もし税務署による調査の際にレシートや領収書をなくすなどで提出できなかった場合、経費に含まれない恐れがあります。経費に含めないケースもあるのを理解した上で、確定申告の手続きを進めると良いでしょう。

副業の確定申告を行う際、提出する書類が少なく書類作成の手間が省ける白色申告と、控除に対する優遇が手厚い青色申告の2種類から選べます。

また普通徴収と特別徴収の2つの納税方法があり、普通徴収は自分で納税するので会社に副業がバレたくない方におすすめです。

所得20万円以下の場合、所得税に関しては確定申告を行う必要がありません。

しかし住民税を申告する際には、所得金額に関係なく申告を行う必要があり、無申告がきっかけで延滞税が生じるケースもあります。

他にも計上する経費が収入を上回ると赤字として認識されてしまったり、領収書がないと経費として計上できなかったりするなど、確定申告を行う上でいくつか注意点があります。

これから副業をしようと検討している方や、はじめて確定申告を行う方は、本記事で紹介した経費や注意点を参考にしてください。

私達LIVESTARは、所属ライバー実績15,000名を超えた、日本トップクラス規模のライバー事務所です。

過去1万人以上のライバーマネジメントを通して培ったライブ配信におけるノウハウとマネジメントがあり、月間No1のライバーの輩出実績があります。

また、東証一部上場企業avex(エイベックス)グループ企業として、配信におけるマネジメントだけでなく、グッズなどの物販、郵送物対応、ラジオ番組への出演など、更なるサポートの幅を広げております。

下記のように、自分には当てはまらないと思っている方でも、

・フォロワーが少なくて、インフルエンサーじゃない。

・未経験だし、不安。

・トークに自信がない。

・パフォーマンスができる特技がない

新しく始める95%以上の方は、フォロワーもほとんどいなく、未経験の方ばかりですので、ご安心ください。

完全無料でスタッフによる相談も可能ですので、以下のボタンからLINE友達登録の後、ご応募お願いいたします!